J.S. Held fait l'acquisition de GLI Advisors, renforçant ainsi ses services d'assistance aux projets de construction dans l'ouest des États-Unis et à Hawaï.

En savoir plusPublication originale : AICPA & CIMA FVS Eye on Fraud. © 2022 Association of International Certified Professional Accountants. Tous droits réservés.

Alors que la pandémie de COVID-19 perdure et continue de faire subir à la planète et à l'économie son caractère imprévisible, on se préoccupe à nouveau de la façon dont les entreprises parviennent à en gérer les effets délétères sur leurs résultats d’exploitation. Comme une économie faite d’incertitudes est un terrain fertile pour la fraude, le régulateur, les parties prenantes, les auditeurs et les comptables judiciaires sont les témoins d’une augmentation, en volume et en gravité, des manipulations de relevés de comptes.

Les schémas de fraude susceptibles d’être utilisés en ces temps de risque élevé sont à peu près les mêmes que ceux qui existent depuis longtemps. Ils ne sont pas nouveaux. Ces types de fraudes datent d’avant la pandémie et il y a fort à parier qu’ils perdureront. Cependant, ce qui change est la pression toujours plus forte que subissent les chefs d’entreprises qui cherchent à réduire les dommages causés par les baisses de recettes et les dépréciations d'actifs. Nombreux sont les cadres qui, lorsqu’ils se livrent à des fausses déclarations et des manipulations, sont tentés de se justifier au prétexte que ces fraudes ont un caractère temporaire, qu’elles ne constituent qu’un petit coup de pouce en attendant un retour à plus de stabilité économique et de certitude au sein des marchés.

Le climat économique actuel pousse certaines entreprises en difficulté à mettre en place des mécanismes de fraude impliquant la création de revenus fictifs ou gonflés, la surestimation d’évaluations, la divulgation d’informations trompeuses et le non-enregistrement d’actifs dépréciés. D’un autre côté, les entreprises présentant des meilleurs résultats que prévu peuvent être tentées de dissimuler des revenus afin de se constituer un « petit bas de laine » pour plus tard.

Parmi les motivations possibles à la manipulation de relevés de compte, les plus courantes sont les suivantes :

Les relevés de compte pour des raisons bien connues. Lorsqu’une telle fraude est commise, on constate en général que trois conditions sont remplies : (1) une incitation (ou, dit autrement, une pression), (2) une opportunité et (3) une volonté de justifier et excuser le délit.

Historiquement, la manipulation d’état financier est plus courante au niveau des dirigeants. La direction est généralement impliquée dans la fraude en tant qu'acteur ou simple complice. Les dirigeants et les cadres de haut niveau peuvent aussi donner le ton auprès des managers de moyen niveau et des personnels hiérarchiquement inférieurs, en leur expliquant que, la fin justifiant les moyens, ils doivent fermer les yeux quand les résultats ne sont pas à la hauteur des attentes dans un climat économique particulier ou vis-à-vis de l’entreprise elle-même. Ces dirigeants ne sont pas toujours les coupables, mais le climat qu’ils imposent, ajouté à des objectifs chiffrés irréalisables, peut suffire à pousser certains employés à agir à l’encontre de leurs valeurs et à enfreindre la loi, persuadés que le fait de trafiquer les chiffres n’est pas un gros problème.

Typiquement, la manipulation d’état financier sert à enjoliver les performances d’une entreprise dans le but de résister à une période de mauvais rendement. Cependant, comme mentionné plus haut, l’inverse arrive aussi, quand une entreprise décide de noircir le tableau de ses performances. Les sociétés cotées en bourse, sensibles aux pressions externes comme internes lorsqu’il s’agit de satisfaire aux attentes des analystes et du marché, sont particulièrement susceptibles de succomber à cette tentation. Pendant les périodes de récession (comme celle provoquée par le coronavirus) et lorsque le marché anticipe des mauvaises performances, les entreprises qui obtiennent des résultats étonnamment bons peuvent être tentées de dissimuler des ventes et des revenus dans le but de se constituer un bas de laine, dans lequel elles pourront venir piocher plus tard au cas où elles rencontreraient des difficultés à remplir leurs objectifs de résultat.

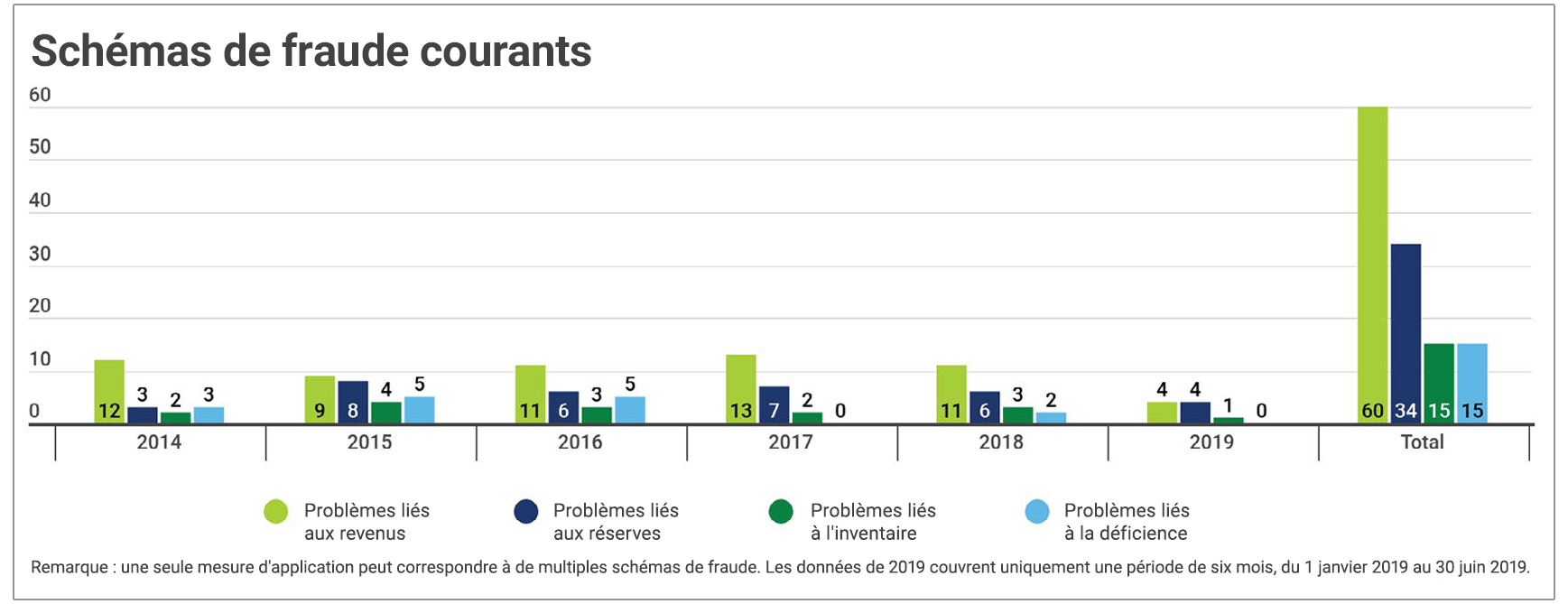

En janvier 2021, l’Anti-Fraud Collaboration (AFC) a publié le rapport Réduire le risque des mécanismes de fraude les plus communs : un aperçu des actions en justice de la SEC (Commission des sécurités et des échanges). Cette étude classe les mécanismes de fraude financière communs en se fondant sur l’analyse des actions en justice pertinentes de la SEC de 2014 à 2019. Le secteur économique que la SEC a accusé le plus souvent de fraude à l’état financier a été celui des services technologiques. Les autres secteurs fréquemment sujets aux actions en justice menées par la SEC incluaient la finance, l’énergie, la fabrication industrielle et la santé.

Le rapport de l’AFC a montré que les types de fraudes les plus courants étaient la comptabilisation inexacte des revenus, la manipulation des réserves, la déclaration d'inventaire inexacte et les dépréciations d’actifs. La comptabilisation inexacte des revenus arrivait en tête sur toutes les années étudiées ; en 2019 (année pour laquelle seuls les six premiers mois furent étudiés) elle partageait la première place avec la manipulation des réserves.

D’un point de vue historique, aux États-Unis, l’application des principes comptables généralement reconnus (PCGR) s’appuie sur un système de règles qui fournit une ligne directrice comptable rigoureuse et spécifique à chaque secteur. Toutefois, la nouvelle norme d’acceptation des revenus, l’ASC (codification des normes comptables) 606 du FASB (Comité des normes comptables et financières), Revenus tirés des contrats avec les clients, s’appuie sur un système basé sur des principes et remplace les normes précédentes des PCGR sur la comptabilisation des revenus. Comme elle fournit une norme exhaustive de comptabilité pour les revenus tirés de contrats avec les clients qui est davantage en adéquation avec les standards internationaux, l'ASC 606 du FASB est censée simplifier le modèle de comptabilisation des revenus. Cependant, comme elle s'appuie sur des principes, on ne peut exclure des applications et interprétations différentes de la part des dirigeants et responsables comptables quand ils adopteront l'ASC 606 du FASB. Cette ambigüité croissante ouvre la porte à des manipulations qui pourraient ne pas être immédiatement détectées par les procédures d’audit traditionnelles.

Comme les revenus sont historiquement le secteur le plus sujet à manipulation, il est impératif que les comptables comprennent de quelle façon leurs clients ont adopté l'ASC 606 du FASB et qu'ils détectent les signaux d'alerte qui indiquent les manipulations d'état financier. Puisque l'on s'appuie sur un système de principes, il est particulièrement important d'évaluer si la comptabilité d'un secteur spécifique s'applique systématiquement sur les exercices comptables considérés. De façon connexe, il est indispensable d'acquérir une compréhension de toutes les modifications d'application des normes pendant une période donnée et d'évaluer si de telles sorties sont justifiées.

La comptabilisation des revenus est largement manipulée, mais la fraude à l'état financier peut virtuellement impliquer tous les comptes des livres comptables d’une entité. Nous abordons ici certains des mécanismes de fraude les plus utilisés. Pour plus d’informations sur les risques de fraude contre les entreprises, l’AICPA judiciaire et la section des services d’évaluation a publié le guide Fraud Risk Frameworks. Celui-ci est destiné à aider les professionnels à détecter les risques et mécanismes de fraude contre les entreprises, les clients et les secteurs gouvernementaux.

L’AICPA a aussi publié l’ouvrage Forensic & Valuation Services Practice Aid: Forensic Accounting - Fraud Investigations (disponible en se connectant sur la bibliothèque FVS Online Professional Library), qui fournit des informations illustrées sur les fausses déclarations en matière d’état financier. C’est une source d’informations de grande valeur pour les comptables qui se livrent à des enquêtes sur la fraude à l’état financier.

Comptabilisation des revenus

Parmi les mécanismes de fraude les plus flagrants, nombreux sont ceux qui impliquent la manipulation de revenus et la date de leur comptabilisation. De tels mécanismes ont un impact direct sur le résultat financier d’une entreprise et, comme évoqué plus haut, ils impliquent souvent une augmentation ou une diminution artificielle des revenus dans le but de satisfaire aux attentes des analystes ou de lisser ces revenus.

Voici quelques exemples de mécanismes courants :

Dans une enquête sur fraude à la comptabilisation des revenus, les signaux d'alerte peuvent inclure des hausses brutales de revenus en début ou fin de période comptable, des retours significatifs qui suivent immédiatement des fins de période, des tendances de ventes inhabituelles, des croissances de revenus pendant les périodes de ralentissement économique, des comptes modifiés, des augmentations de revenus sans augmentation de trésorerie correspondante et des saisies de journal non autorisées ou issues de société mère.

Comptabilisation des dépenses

La manipulation de dépenses consiste en général à les sous-estimer pour améliorer les résultats financiers de façon frauduleuse. Ceci peut s’accompagner d’une manipulation du compte de recettes ou être fait en toute discrétion sur les comptes de dépenses. Voici quelques exemples de mécanismes courants :

Les signaux d’alerte qui indiquent une manipulation de comptabilisation des revenus peuvent inclure des modifications de capitalisation ou d’amortissement par rapport à l’historique comptable, des saisies de journal non autorisées ou effectuées par une maison mère, des augmentations de revenus sans augmentation corrélée des dépenses, des valeurs d’inventaire qui changent à un rythme différent de celui des ventes, des modifications significatives de ratios sans justification commerciale et des transactions aller-retour.

Évaluation des actifs

Les comptes d’actifs et leur évaluation peuvent parfois être manipulés. Durant les périodes de ralentissement économique, les managers peuvent négliger de passer les actifs dépréciés par perte et profits, ce qui aboutit à surévaluer les actifs au bilan.

Parmi les signaux d’alerte, on peut compter un manque d’évaluation des actifs qui, selon la situation économique, peuvent être dépréciés, des modifications de durée de vie des actifs, des comptes débiteurs inhabituellement élevés, ainsi que des changements importants de ratios sans justification commerciale.

Rapport sur passif

Il arrive que les bilans soient manipulés quand les managers négligent d’enregistrer correctement un passif ou qu’ils passent des passifs importants hors bilan, ou qu’ils présentent la santé financière d’une entreprise sous un meilleur jour que la réalité.

Les signaux d’alerte incluent des transactions hors bilan, des ententes sur prêt entre parties prenantes, des annulations de prêt entre parties prenantes et des facturations et des dépenses qui ne correspondent pas aux modifications de passif.

Divulgation d’informations trompeuses

Si les divulgations n’ont pas d’impact sur les comptes financiers réels ou le bénéfice net, elles sont cruciales pour les états financiers et pour connaître la santé financière d’une entreprise. Les divulgations devraient inclure les informations permettant aux utilisateurs des états financiers de se faire une image claire de l’état financier d’une entreprise. À cet effet, les états financiers doivent indiquer de quelle façon les événements et autres situations particulières (comme la pandémie) ont affecté le bon déroulement des affaires. Parfois, même si les managers ne manipulent pas les comptes financiers, ils peuvent présenter des éléments qui induisent en erreur.

Voici d'autres exemples de signaux d'alerte :

Si un signal d’alerte n’est pas la garantie d’une fraude, son existence peut inviter à pousser les investigations. Au minimum, il doit attirer l’attention d’un comptable qui aura à cœur de mener une analyse plus complète pour déterminer s’il y a faute ou rapport inexact.

The Kraft Heinz Company – Mécanisme de gestion des dépenses

Le 3 septembre 2021, la SEC a poursuivi la Kraft Heinz Company pour un mécanisme de gestion des dépenses qui s’est déroulé de 2015 à 2018. En plus de poursuivre l’entreprise elle-même, la SEC a poursuivi son ancien directeur des opérations ainsi que son directeur des approvisionnements pour leur implication et leur faute professionnelle dans ce mécanisme. Selon la SEC, dans sa tentative de manipuler ses dépenses, Kraft Heinz a comptabilisé des remises indues auprès de ses fournisseurs et a maintenu en vigueur des contrats de fournisseur erronés et trompeurs. Cette faute a résulté en des réductions inexactes du coût des marchandises, ce qui revenait à faire une fausse déclaration de revenus. Au final, Kraft Heinz a dû reformuler plusieurs années d’exercice comptable et corriger plus de 200 millions de dollars d’économies de coûts enregistrés de façon inexacte. [1]

HeadSpin Inc. – Manipulation de revenus

Le 25 août 2021, la SEC a poursuivi Manish Lachwani, l’ancien PDG de HeadSpin Inc., une entreprise privée agissant dans le secteur de la technologie, pour s’être engagé dans un mécanisme destiné à gonfler de façon frauduleuse certains chiffres de l’entreprise et pour avoir falsifié ses chiffres de ventes internes entre 2018 et 2020. M. Lachwani exerçait un contrôle important sur les opérations et les finances de HeadSpin. Il fut poursuivi pour avoir escroqué des investisseurs pour un montant d’environ 80 millions de dollars après avoir surestimé de façon frauduleuse la valeur de l’entreprise de plus de 1 milliard de dollars. Pour parvenir à ses fins, M. Lachwani avait comptabilisé des contrats potentiels dont il avait seulement discuté avec certains clients, comme s’il s’agissait de valeurs garanties et de versements à venir. Il avait aussi modifié de véritables documents et créé des documents factices pour augmenter de façon frauduleuse la valeur de certaines factures. [2]

Under Armour, Inc. – Manipulation de revenus et défaut de divulgation

Le 3 mai 2021, la SEC a poursuivi Under Armour, Inc. pour avoir trompé des investisseurs en mentant sur la croissance de ses revenus et ses prévisions de ventes. La SEC a découvert que dès la fin 2015, Under Armour avait commencé à « anticiper en valeur » des commandes existantes pour un total d’environ 408 millions de dollars, commandes de clients qui voulaient commander et se faire livrer sur des trimestres futurs. L’entreprise avait ensuite attribué à tort sa croissance de revenus à d’autres facteurs, au lieu de révéler ses pratiques d’anticipation dans l’enregistrement comptable de ses ventes et revenus. En manipulant la date de ses revenus, Under Armour était parvenu à satisfaire aux attentes des analystes. L’entreprise avait caché le fait que ses revenus futurs étaient incertains à cause d’une accélération des ventes et des commandes passées. [3]

The Cheesecake Factory, Inc. – Informations trompeuses liées à l’impact du COVID-19

La SEC a mis en lumière les informations trompeuses lorsque, en décembre 2020, elle a poursuivi l’entreprise The Cheesecake Factory, Inc. pour les divulgations erronées qu’elle a fournies au sujet de l’impact que la pandémie de COVID-19 a eu sur ses opérations commerciales et sa santé financière. Il s’agissait de la première action coercitive de la SEC en relation directe avec des informations trompeuses concernant l’impact financier de la pandémie. La SEC a établi que The Cheesecake Factory avait indiqué dans ses déclarations que ses restaurants « fonctionnaient de façon durable » pendant la pandémie alors que ce n’était pas le cas ; en fait, l’entreprise perdait beaucoup d’argent (environ 6 millions de dollars par semaine) et avait prévu des liquidités restantes minimales par rapport à ses résultats opérationnels. [4]

Nous tenons à remercier Amy Yurish, dont les connaissances et l'expertise ont grandement contribué à cette recherche.

Amy Yurish est directrice générale et a rejoint J.S. Held en mars 2022, suite à l’acquisition de Ocean Tomo par J.S. Held. Elle possède une grande expérience dans la direction d'importantes missions d'expertise judiciaire et offre des services de comptabilité judiciaire et de conseil/témoin expert à des clients des secteurs public et privé dans le cadre de litiges portant sur l'information financière, la comptabilité, les allégations de fraude/corruption et les questions de dommages économiques. Elle offre son assistance sur tous les aspects des litiges et des procédures arbitrales,

En tant qu’experte-comptable, examinatrice certifiée en matière de fraudes et comptable judiciaire certifiée, Amy est intervenue dans des litiges liés aux principes de détournement d'actifs, de pots-de-vin et de corruption, notamment le calcul de la restitution dans des affaires relevant de la loi sur les pratiques de corruption à l'étranger, la reconstitution d'enregistrements comptables, les paiements irréguliers, les rapports financiers, les litiges contractuels, les fautes professionnelles des auditeurs et d'autres questions liées à l'interprétation et à l'application des principes comptables généralement reconnus et des principes comptables statutaires.

Amy peut être contactée à l'adresse [e-mail protégé] ou au +1 703 654 1453.

[1] U.S. Securities and Exchange Commission, "SEC Charges the Kraft Heinz Company and Two Former Executives for Engaging in Years-Long Accounting Scheme," communiqué de presse n° 2021-174, 3 septembre 2021, https://www.sec.gov/news/press-release/2021-174.

[2] U.S. Securities and Exchange Commission, "SEC Charges Former CEO of Technology Company With $80 Million Fraud," communiqué de presse n° 2021-164, 25 août 2021, https://www.sec.gov/news/press-release/2021-164.

[3] U.S. Securities and Exchange Commission, "SEC Charges Under Armour Inc. With Disclosure Failures," communiqué de presse n° 2021-78, 3 mai 2021, https://www.sec.gov/news/press-release/2021-78.

[4] U.S. Securities and Exchange Commission, "SEC Charges the Cheesecake Factory for Misleading COVID-19 Disclosures," communiqué de presse n° 2020-306, 4 décembre 2020, https://www.sec.gov/news/press-release/2020-306.

Les demandes d'indemnisation en lien avec les pertes d'inventaire sont généralement examinées par les compagnies d'assurances. La compagnie d'assurance fait appel à un comptable judiciaire qui peut quantifier les pertes d'inventaire invisibles. Pertes d'inventaire invisibles

Les demandes d'indemnisations liées aux interruptions d'activité sont généralement analysées de près par les compagnies d'assurance. Leur montant peut osciller entre plusieurs milliers de dollars ou dépasser les 100 millions de dollars. Les compagnies d'assurance se tournent souvent vers des comptables judiciaires internes et externes...

Un guide pour mener des enquêtes de comptabilité judiciaire et numériques, décrivant les étapes critiques, ainsi que les pièges courants et des exemples concrets....